Страховой агент продает страховые услуги и продукты и помогает клиентам их оформить. Рассказываем, какое образование нужно для этой профессии, где учиться и сколько можно зарабатывать.

Кто такой страховой агент

Страховой агент — это специалист, который консультирует клиентов по страховым продуктам и помогает оформить полисы. Он работает как в офисе страховой компании, так и на выездных встречах с клиентами, а иногда совмещает оба формата.

В обязанности агента входит подбор страхового продукта под потребности клиента, оформление документов, проверка правильности данных и контроль выполнения условий договора. Страховщик также отвечает за ведение клиентской базы, подготовку отчётности и сопровождение клиентов при наступлении страхового случая.

Чтобы эффективно выполнять задачи, специалист должен обладать профессиональными знаниями в нескольких областях. Прежде всего это знание принципов страхования и работы с разными видами страховых продуктов — жизни, здоровья, имущества, автотранспорта, ответственности и корпоративного страхования.

Нужно разбираться в законодательной и нормативной базе, знать требования к страховым договорам, правила урегулирования страховых случаев и порядок взаимодействия со страховой компанией и клиентом.

Практикующие агенты уверенно работают с цифровыми инструментами — CRM-системами для ведения клиентской базы, онлайн-сервисами для оформления полисов, электронными платёжными системами и специализированными приложениями страховых компаний. Кроме того, нужно уметь анализировать финансовое положение клиента, чтобы предложить продукт, который соответствует его возможностям и потребностям.

Страховщик должен понимать, как оцениваются показатели эффективности работы, какие метрики учитываются при планировании и прогнозировании продаж, а также как использовать эти данные для улучшения работы.

Наконец, страховой агент должен самостоятельно изучать новые страховые продукты, следить за изменениями в законодательстве и быстро адаптироваться к изменениям на рынке, чтобы оставаться конкурентоспособным и давать клиентам актуальную информацию.

Какими качествами должен обладать специалист

Для успешного продвижения в сфере страхования важны такие личностные качества:

- Способность убеждения. Нужно объяснять клиенту ценность услуги так, чтобы человек понял, за что платит. Например, при продаже полиса страхования автомобиля показать, какие риски покрываются и как страховка экономит деньги при аварии.

- Внимательность к деталям. Специалист замечает ошибки в документах и несоответствия в заявках клиентов. Тогда при наступлении страхового случая не возникает бюрократических сложностей, а клиенты остаются довольны и доверяют агенту.

- Организованность. Приходится вести сразу несколько клиентов одновременно, отслеживать сроки оформления полисов, оплаты и отчётности. При правильном планировании специалист не пропустит важные встречи и действия.

- Эмпатия. Агент учитывает потребности клиента и предлагает полисы, которые реально подходят, при этом не складывается ощущение навязывания услуг. Например, при страховании здоровья он учитывает возраст, хронические заболевания и образ жизни.

- Стрессоустойчивость. В работе с недовольными клиентами и сложными случаями требуется сохранять спокойствие и концентрацию. Специалист, который умеет держать эмоции под контролем, быстрее находит решения и удерживает доверие клиентов.

Обладающий всеми качествами агент может уверенно развиваться в профессии и сделать карьеру.

Насколько востребованы специалисты сейчас

Чем сильнее люди и компании хотят обезопасить себя от финансовых потерь, тем больше работы для практикующих агентов.

Потребность в страховании усиливает текущая экономическая нестабильность. При колебаниях цен на недвижимость, автомобили или росте расходов семьи люди чаще обращаются к страховщикам, чтобы оформить полисы и быть уверенными в защите своих финансов.

Активно пользуются страхованием ответственности, имущества и здоровья сотрудников корпоративные клиенты. Они ищут специалистов, которые могут подобрать и сопровождать полисы, учитывая конкретные потребности бизнеса.

Развитие технологий и онлайн-сервисов страхования частично снижает спрос на страховых агентов, но большинство клиентов по-прежнему доверяют очным консультациям специалистов, которые могут объяснить условия полиса и оформить страховку. Агент становится посредником между клиентом и цифровыми платформами.

Как стать страховым агентом

Стать страховымагентом можно после получения профильного образования.

Это как среднее образование в области страхования — например по программе «Страховое дело», так и высшее, связанное со страховой деятельностью, финансами и управлением рисками. Подходят направления «Страхование», «Банковский бизнес и управление рисками», «Финансы и кредит», «Управление рисками и страховая деятельность» и другие.

Какие предметы сдавать

Для поступления в колледж на программу «Страховое дело» обычно учитывается средний балл аттестата, поэтому дополнительные экзамены сдавать не нужно.

При поступлении в вуз потребуются результаты ЕГЭ. Выбор предметов зависит от конкретного университета и направления — принимают профильную математику, русский язык, обществознание и другие предметы.

Куда поступать

Колледжи

- «Страховое дело» в Колледже Президентской академии РАНХиГС (КМПО РАНХиГС).

- «Страховое дело» в Московском банковском экономико-правовом колледже (МБЭПК).

- «Страховое дело» в Петровском колледже.

- «Страховое дело» в Колледже экономики, управления и права Донского государственного технического университета (ДГТУ).

- «Страховое дело» в Колледже Санкт-Петербургского государственного университета промышленных технологий и дизайна (СПбГУПТД).

Вузы

- «Финансы и кредит», «Современный банковский бизнес» в Университете «Синергия».

- «Страхование», «Финансы и кредит» в Российском университете дружбы народов имени Патриса Лумумбы (РУДН).

- «Управление рисками и страховая деятельность», «Финансы и банковское дело», «Финансы и анализ данных» в Финансовом университете при Правительстве Российской Федерации.

- «Финансы и кредит» в Санкт-Петербургском государственном экономическом университете (СПбГЭУ).

- «Деньги, банки, финансовые рынки. Финансы и кредит», «Финансы и кредит. Управленческие финансы и технологии» в Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации (РАНХиГС).

С чего начать профессиональный путь

Начать карьеру страховымагентом можно сразу после получения профильного среднего или высшего образования. Первые рабочие позиции обычно предполагают сопровождение клиентов, оформление полисов и консультации по стандартным продуктам.

Молодые специалисты часто начинают с работы в страховой компании на должности младшего агента или помощника. Разбираются во внутренних процессах, осваивают работу с документами и клиентами, получают первые навыки продаж и консультаций.

По мере приобретения опыта можно специализироваться на конкретных видах страхования — жизни, здоровья, имущества или корпоративных клиентов. Квалифицированные агенты ведут крупные клиентские портфели, участвуют в разработке страховых продуктов и консультируют бизнес-клиентов.

Карьерный рост занимает разное время в зависимости от компании и личных результатов. На продвижение от младшего агента до ведущего специалиста может уйти 2–5 лет, до руководящей позиции — 5–10 лет. Возможны также переходы в смежные направления — управление отделом продаж, обучение новых агентов, страховой брокеринг и работа в корпоративном сегменте.

Карьерный трек

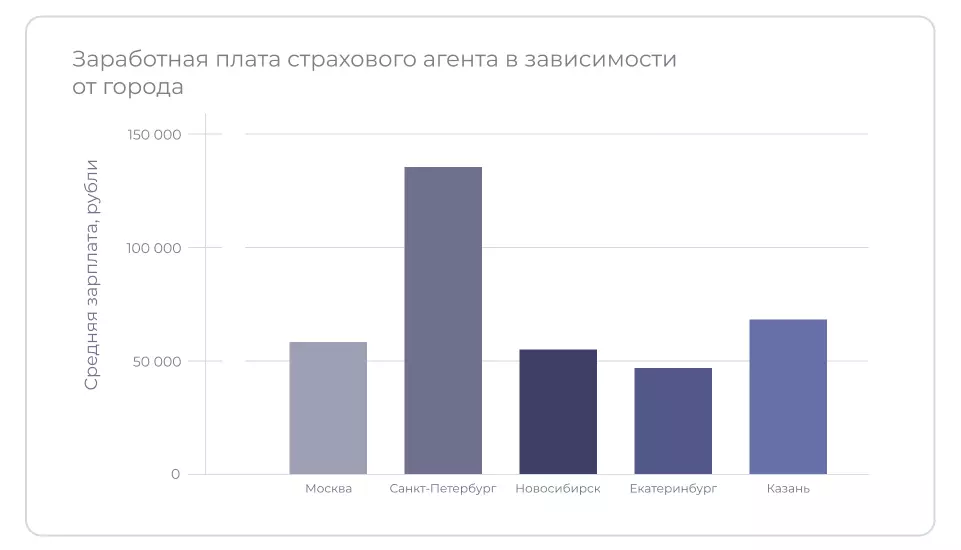

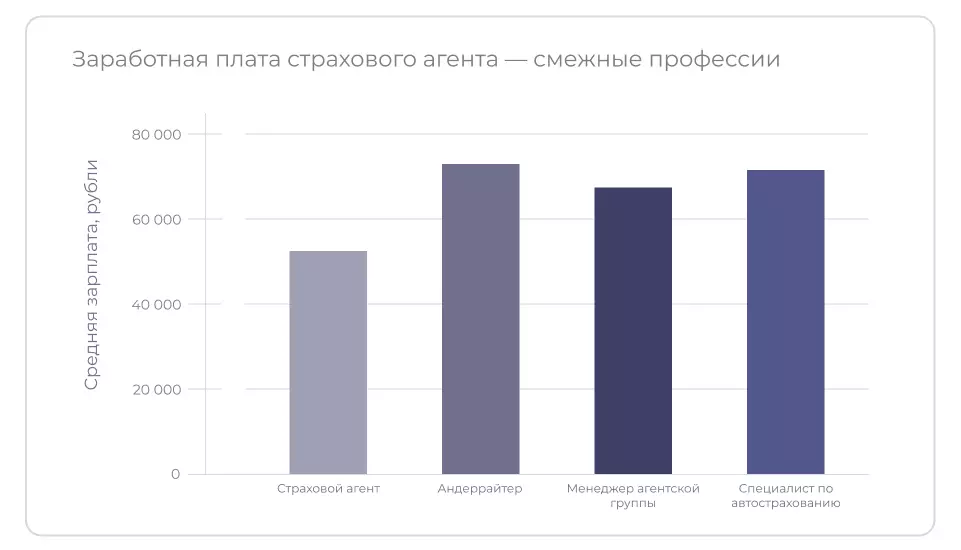

Сколько зарабатывает страховой агент

Что ждёт профессию в будущем

Многие процессы страхования уже перешли в онлайн — оформление полисов, проверка документов, расчёт стоимости. Агентам придётся развивать навыки консультации, помогать клиентам ориентироваться в цифровых сервисах и объяснять нюансы полисов. Будут востребованы специалисты, которые хорошо разбираются в страховых продуктах и умеют подбирать их под конкретные потребности.

На страховой рынок влияют колебания экономики. В кризис клиенты чаще выбирают базовые продукты, в периоды роста — более комплексные. Страховщики должны адаптировать рекомендации под финансовые возможности покупателей, чтобы оставаться востребованными.

Конкурентоспособность сохранят агенты, которые умеют быстро адаптироваться под изменения законодательства, внимательно и грамотно оформляют документы.

С ростом цифровых угроз и киберпреступности увеличивается спрос на страхование от киберрисков. В связи с этим будут востребованы агенты, которые расширят экспертизу, смогут разъяснять клиентам, какие полисы защищают цифровые активы, и подбирать подходящие решения под конкретные потребности.

Когда отмечают профессиональные праздники

6 октября — День российского страховщика. Он появился в 2021 году, когда впервые приняли Декрет «О государственном имущественном страховании».

Руководитель филиала страхования